Vous venez de devenir auto-entrepreneur, tout d’abord, félicitations !

Mais là vous paniquez car vous avez peur de mal déclarer vos revenus à l’URSSAF puis aux impôts ?!

Avant de rentrer dans les détails de votre déclaration, revenons aux bases.

Tout d’abord, qu’est-ce qu’un formateur auto-entrepreneur ?

C’est une personne qui transmet son savoir dans un domaine particulier. Il a enseigne une prestation intellectuelle ou de service qu’il exerce à titre principal ou complémentaire d’un autre emploi. La formation fait partie des professions libérales non règlementées.

Il existe également des formateurs occasionnels qui ont un statut particulier, sans obligations d’immatriculation, il paie juste des charges sociales sur une base forfaitaire établie chaque année en fonction de la rémunération brute journalière.

Comment devenir formateur auto-entrepreneur ?

Vous devez vous enregistrer en ligne ou par courrier via le formulaire P0 PL afin de pouvoir démarrer votre activité. Vous recevrez ensuite un numéro de SIREN et vous devrez ouvrir un compte bancaire d’auto-entrepreneur dans l’année qui suit.

Afin d’avoir accès aux formations professionnelles continues, vous devez effectuer une déclaration initiale auprès du préfet avec le formulaire « Bulletin de déclaration d’activité d’un prestataire de formation » portant le numéro N°10782*04 dans les 3 mois suivant la conclusion du premier contrat de formation afin d’obtenir un numéro d’enregistrement.

Quelles pièces doit-on joindre à la déclaration d’activité de formateur ?

- Justificatif du numéro de SIREN

- Casier judiciaire

- Preuve de la première formation

- Copie du programme de formation avec liste des intervenants

Comment fixer ses tarifs d’une mission en tant que formateur auto-entrepreneur ?

Avant de fixer ses tarifs, il faut regarder les charges afin que l’activité reste rentable. En ce qui concerne le régime social, le formateur relève du régime micro-social simplifié avec un forfait de charges de 22% sur le chiffre d’affaires réalisé. L’auto-entrepreneur formateur appartient à la Sécurité Sociale des Indépendants (Ex-RSI) qui appartient lui-même au régime général de la Sécurité Sociale. En ce qui concerne le régime fiscal, c’est le régime de la micro-entreprise au titre de bénéfices non commerciaux qui est de rigueur avec une option pour le versement libératoire de l’impôt sur le revenu avec un versement de 2,2% du chiffre d’affaires. Sinon, le chiffres d’affaires bénéficie d’un abattement de 34% avant d’être soumis à l’impôt sur le revenu global.

Ça y est ! Vous avez créé vos statuts et votre activité a démarré ? Mais là vous commencer à stresser concernant votre déclaration en ligne …

Pas de panique, si vous suivez ses étapes, vous serez en règles et vous pourrez continuer à développer votre business en toute tranquillité.

Tout d’abord niveau échéancier, vous devez retenir deux choses :

- Déclaration mensuelle ou trimestrielle à l’URSAFF (c’est-à-dire, une fois par mois ou par trimestre)

- Déclaration annuelle aux impôts

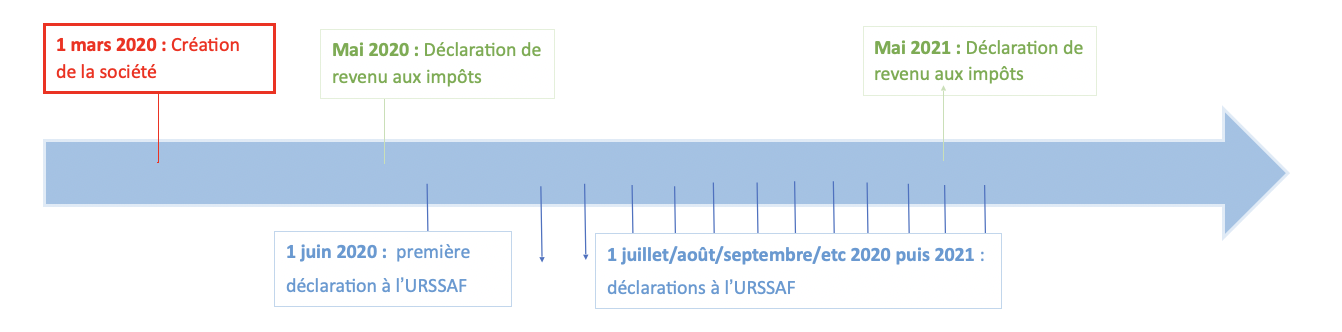

Petit exemple de déclaration pour un auto-entrepreneur qui aurait créé son activité le 1 mars 2020 et choisi l’option « déclaration mensuelle »

Comment déclarer son chiffre d’affaires d’auto-entrepreneur à l’URSAFF ?

Lors de la première déclaration de votre activité (la première déclaration à l’URSAFF) vous avez choisi de déclarer votre chiffre d’affaires mensuellement ou trimestriellement, vous déclarerez donc vos revenus selon votre propre échéancier en fonction de votre choix de départ.

Tout se fera en ligne, aussi bien votre déclaration de revenus que les paiements des cotisations sociales.

Attention, même si votre chiffre d’affaires est nul, vous devez quand même faire une déclaration

Les étapes :

- Inscrivez-vous sur : autoentrepreneur.urssaf.fr

- Une fois votre compte créé, vous pouvez vous connecter pour signaler votre revenu d’auto-entrepreneur et déclarer votre chiffre d’affaires.

- Vous pourrez payer les cotisations sociales auto-entrepreneur dans « Déclarer et payer », puis « mes échéances en cours »

Sachez que vous pouvez modifier les champs jusqu’à 12h avant la date limite de déclaration. Votre cotisation sera calculée automatiquement. - Vous pouvez payer vos charges sociales en carte bancaire ou par virement SEPA.

Attention, sachez que votre première déclaration de chiffre d’affaires d’autoentrepreneur ne peut se faire que 90 jours après la date de début d’activité.

Dans quelle catégorie de déclaration mettre ses formations en ligne ?

Vous devez mettre vos formations dans la catégorie "services" lors de la déclaration, en effet une formation est un service qu'il soit en présentiel ou non.

Dans le cadre de Formator.io, votre argent est envoyé directement sur votre compte Stripe sans même passer par notre plateforme. Il est donc reversé sur votre compte en banque au moment où vous l'aurez demandé à Stripe à moins que vous ayez activé l'option automatique.

Comment déclarer votre impôt sur le revenu en tant qu’auto-entrepreneur ?

En plus de votre déclaration mensuelle ou trimestrielle à l’URSAFF, vous devez aussi déclarer annuellement vos revenus au service des Impôts.

Pour cela, vous devez inscrire sur le formulaire 2042 C Pro (qui est la déclaration complémentaire des revenus des professions non-salariés), le montant de votre chiffre d’affaires réalisé de l’année pour ainsi déterminer la somme de votre impôt.

Niveau échéancier, déclarer vos revenus d’auto-entrepreneur se fait en même temps que la déclaration des revenus basique (vers mi-avril/début mai vous recevrez le formulaire et vous aurez jusqu’à fin mai pour faire votre déclaration en ligne). Elle se fait généralement en ligne ou par papier si vous n’avez pas accès à internet.

Attention, même si vous avez opté pour le versement libératoire, vous avez aussi l’obligation de remplir le formulaire !

Les étapes :

- Munissez-vous de l’attestation fiscale de l’URSSAF pour avoir le montant de vos revenus à déclarer (prenez le chiffre d’affaires brut)

- Connectez-vous sur le site : impôts.gouv.fr

- Vous allez devoir choisir entre deux types de revenus en fonction de votre situation.

Si vous avez choisi l’option « versement libératoire de l’impôt », vous aurez juste à cocher la case correspondante et à inscrire le montant de votre chiffre d’affaires brut.

Si vous avez choisi l’option « sans versement libératoire de l’impôt, vous choisissez d’abord la case correspondant à la nature de votre activité, puis vous inscrivez le montant de votre chiffre d’affaires.

Attention, avec le prélèvement à la source pour l’auto-entrepreneur, vous devez cocher la bonne case de la déclaration de vos revenus (en fonction de votre situation) si vous ne voulez pas payer deux fois !

Qu’est ce que le versement libératoire ?

Le versement libératoire est une option sur l’impôt sur le revenu que les auto-entrepreneurs peuvent choisir à la place de l’imposition classique. C’est au faite un prélèvement d’un pourcentage à la source quand vous vous versez vos cotisations sociales.

En fonction de votre choix à la création de votre compte, le versement libératoire intervient tous les mois ou tous les trimestres.

Pour les plus matheux d’entre nous, le calcule du prélèvement libératoire dépend de la nature de l’activité professionnelle :

- 1% de prélèvement libératoire pour les activités de ventes ou de prestations d’hébergement

- 2,2% pour les activités libérales ou de prestations de services BNC

- 1,7% pour les activités de prestations de services BIC

Que se passe-t-il si je ne déclare pas mes revenus en tant qu’auto-entrepreneur ?

Vous risquez des sanctions fiscales. Si c’est un retard ou un oubli, vous devez payer une majoration de 50 euros.

Si vous ne déclarez pas vos revenus pendant 24 mois consécutifs, vous êtes automatiquement radié du statut d’auto-entrepreneur.

Pour plus d’informations, vous pouvez contacter le 3957, c’est payant mais c’est rapide et efficace et ça évite les erreurs.